グリーンファイナンスとは?種類やメリットなどをわかりやすく解説

脱炭素化社会の実現に向けて、企業による環境経営への取り組みが世界的に求められています。その動きは、企業の資金調達にも大きな影響を与え始めています。

「環境経営に取り組みたいけれど、資金繰りが心配…」「環境への配慮が、本当にビジネスにつながるの?」といった疑問や不安をお持ちの企業の担当者や経営者の方もいらっしゃるのではないでしょうか。

そこで注目されているのが「グリーンファイナンス」です。これは、環境問題の解決に資する事業(グリーンプロジェクト)に特化した資金調達の手法であり、環境経営を推進する企業にとって強力な追い風となります。

本記事では、グリーンファイナンスの種類やメリット、そして実際に活用するために企業がとるべき具体的な対応について、わかりやすく解説します。本記事を読めば、環境経営が資金調達において有利になり、さらに中小企業版SBTの取得がしやすくなることもご紹介します。

HELLO!GREENでは脱炭素経営の進め方に悩む中小企業さまに向けたお役立ち資料をご用意しています。ぜひご活用ください。

→資料を無料ダウンロードする

- グリーンファイナンスは「カーボンニュートラル」実現を金融面から加速しています。

- 企業の資金調達は「使途限定型」と「目標連動型」に進化しています。

- グリーンファイナンス活用には「排出量の見える化」と「SBT認定取得」が鍵と言えます。

グリーンファイナンスとは

グリーンファイナンスとは、企業や自治体が地球温暖化対策や再生可能エネルギー活用など、環境問題の解決に貢献する事業(グリーンプロジェクト)を進めるために、投資家や金融機関などから金融面なサポートを受ける借入や債権のことを指します。

従来の資金調達と大きく異なるのは、調達した資金の使途がグリーンプロジェクトに限定される点、または企業の環境目標達成度合いによって金利などが変動する点です。これにより、投資家や金融機関は、自らの資金が環境改善に役立っていることを確認しやすくなります。

具体的には、太陽光発電・風力発電といった再生可能エネルギーの開発、省エネルギー性能の高い建物への投資、電気自動車の導入など、幅広い事業がグリーンプロジェクトの対象となります。

グリーンファイナンスの種類

グリーンファイナンスには、資金調達の形式や資金の使途に応じていくつかの種類があります。ここでは、代表的な手法についてご紹介します。

(参考:環境省『グリーンファイナンスポータル』)

グリーンボンド

グリーンボンドは、企業や自治体がグリーンプロジェクトに必要な資金を調達するために発行する債券です。

調達した資金の使途が、事前に特定されたグリーンプロジェクトに限定されます。また、資金の使途や、それによって得られる環境改善効果が投資家に対して定期的に報告(レポーティング)されるため、高い透明性が確保されています。

サステナビリティボンド

サステナビリティボンドは、環境分野のグリーンプロジェクトに加え、社会的な課題の解決に資する事業(ソーシャルプロジェクト)に必要な資金を調達するために発行される債券です。 それと同時に、GBP(または環境省策定のグリーンボンドガイドライン)と「ソーシャルボンド原則」(または金融庁策定のソーシャルボンドガイドライン)のいずれか一方又は両方の4つの核となる要素に適合している必要があります。

ソーシャルプロジェクトの例としては、医療・教育の質の向上、雇用創出、食糧安全保障などが挙げられます。このボンドもグリーンボンドと同様に、調達資金の使途が限定され、レポーティングによる透明性の確保が求められます。

サステナビリティ・リンク・ボンド

サステナビリティ・リンク・ボンド(SLB)は、資金使途を特定の環境プロジェクトなどに限定するのではなく、企業全体のサステナビリティ戦略の達成度と連動することが最大の特徴の債権です。

この債券では、企業が設定した野心的なサステナビリティ目標(SPTs:Sustainability Performance Targets)の達成度に応じて、利子などのボンド条件が変動する仕組みが採用されています。グリーンボンドやサステナビリティボンドと異なり、資金使途ではなく、目標達成に向けた企業のコミットメント(約束)そのものを重視する点で、その性質が明確に区別されます。

グリーンローン

グリーンローンは、企業や自治体などが国内外のグリーンプロジェクトに必要な資金を調達するための融資(借入)です。

グリーンボンドと同様に、調達資金の使途はグリーンプロジェクトに限定されます。金融機関からの融資であり、債券発行のような大がかりな手続きが必要ないため、比較的中小企業でも利用しやすい資金調達手段の一つです。融資後も、資金使途の追跡管理とレポーティングを通じて透明性が保たれます。

サステナビリティ・リンク・ローン

サステナビリティ・リンク・ローン(SLL)は、サステナビリティ・リンク・ボンドの融資版(ローン形態)です。

このローンは、資金使途が特定のプロジェクトに限定されない点が特徴です。代わりに、企業のサステナビリティ目標(SPTs)の達成度合いに基づいて、金利などの融資条件が変動します。これは、金融機関が企業のサステナビリティ経営へのコミットメントを評価し、その取り組みを促進するための仕組みです。

【環境省ポータル発】グリーンファイナンスの発行実績

環境省の「グリーンファイナンスポータル」では、国内におけるグリーンファイナンスの発行実績が公開されています。このデータからも、グリーンファイナンス市場が急速に拡大していることがわかります。

(参考:環境省『グリーンファイナンスポータル』)

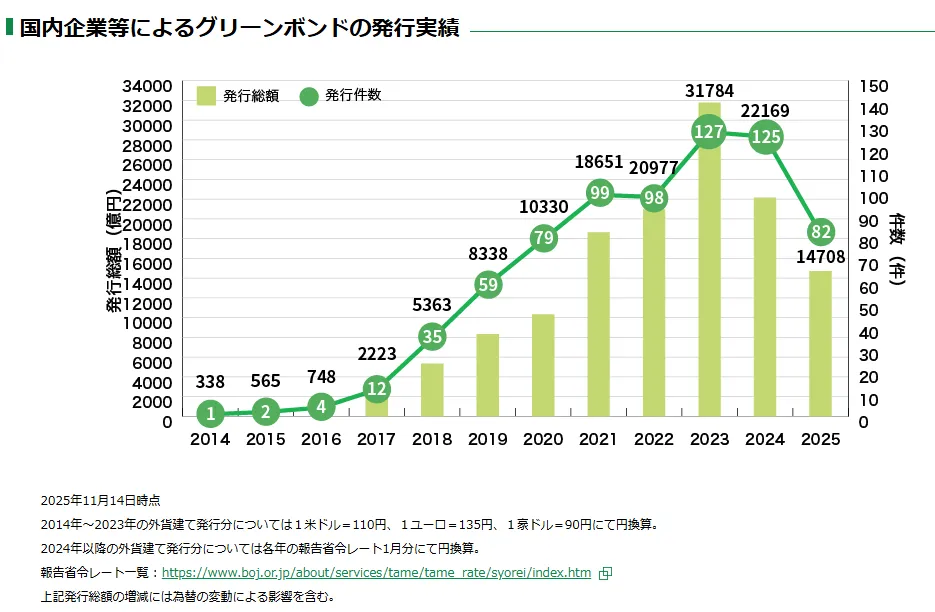

グリーンボンドの発行実績

環境省のデータによると、国内企業などによるグリーンボンドの発行実績(億円ベース)は、2014年以降増加傾向にあり、2023年には年間発行総額が3兆円を超えるなど、急速な市場拡大が見られます。

この実績は、企業や自治体の環境問題への取り組み意欲の高まりと、投資家のESG(環境・社会・ガバナンス)を考慮した投資(ESG投資)への関心の高さを明確に示しています。

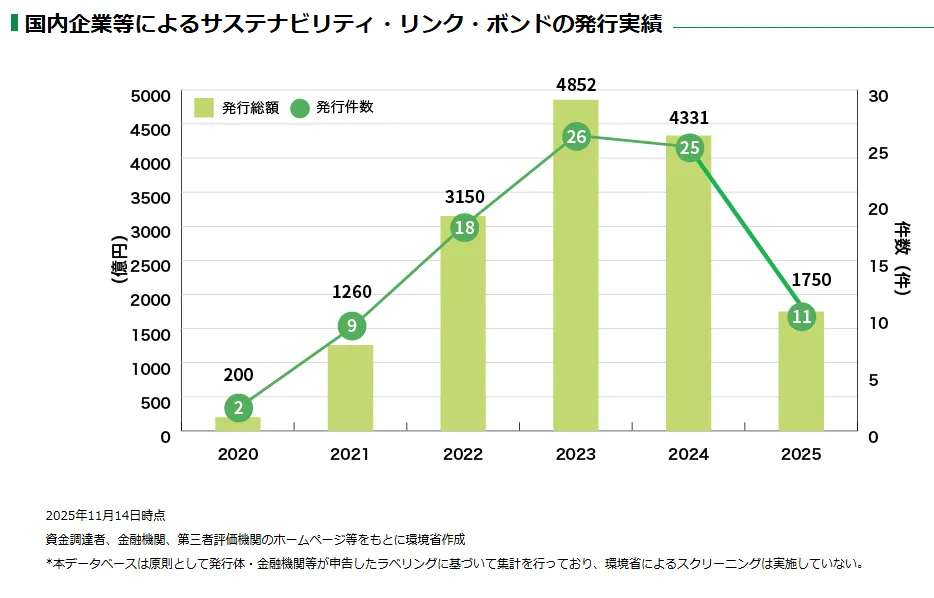

サステナビリティ・リンク・ボンドの発行実績

サステナビリティ・リンク・ボンド(SLB)も、2019年頃から国内での発行が始まり、着実に実績を積み上げています。

発行体は、温室効果ガス排出量削減目標など、科学的根拠に基づいた野心的な目標(SBTなど)を設定し、その達成に向けてコミットしています。これは、企業の長期的なサステナビリティ戦略が金融市場から評価されている証拠と言えるでしょう。

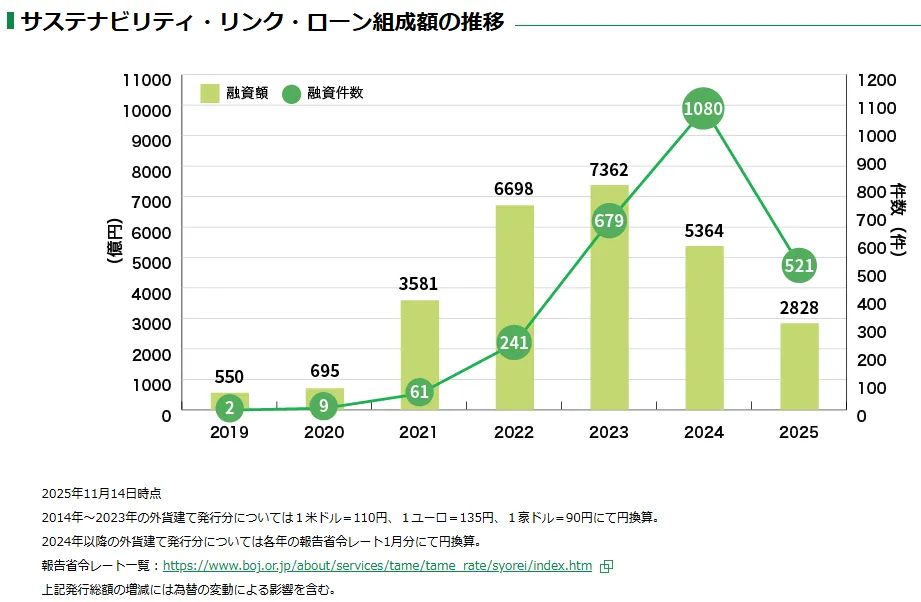

サステナビリティ・リンク・ローン組成額

近年、サステナビリティ・リンク・ローン(SLL)の組成額が増加傾向にあります。これは、SLLが企業のサステナビリティ目標達成を促す柔軟な資金調達手段として、幅広い業種で活用が広がっているためです。

資金使途が特定のプロジェクトに限定されないSLLは、特に既存の事業全体での脱炭素化やサステナビリティ経営の強化を目指す企業にとって、極めて有効な手法と言えます。

グリーンファイナンスの4つのメリット

企業がグリーンファイナンスを活用することで得られるメリットは、単なる資金調達に留まりません。企業の競争力強化と持続的な成長につながる、以下のような多角的な効果が期待できます。

1.脱炭素経営が強化される

グリーンファイナンスは、環境改善に資するプロジェクトに資金使途が限定される(または目標達成を義務付ける)ため、企業は必然的に脱炭素化に向けた具体的な行動を加速させることができます。

例えば、最新の省エネ設備の導入や再生可能エネルギーへの切り替えなど、グリーンファイナンスを活用した資金調達は、野心的な取り組みへの着手を促します。これにより、事業構造の変革と中長期的な経営リスクの低減が促進され、持続可能な経営基盤の強化につながります。

2.企業のブランド価値が高まる

現代において、投資家や消費者、取引先といったステークホルダーは、企業の環境への取り組みを厳しく見ています。

グリーンファイナンスを活用することは、「当社は環境問題の解決に積極的に貢献している」という明確なメッセージとなり、社会的な信頼と支持を獲得できます。結果として、ブランドイメージが向上し、企業価値の向上へとつながります。特に、ESG投資を重視する投資家層に対して、大きなアピールポイントとなるでしょう。

3.取引先から選ばれやすくなる

近年、大企業を中心に、サプライチェーン全体での脱炭素化が求められています。これは、取引先である中小企業の温室効果ガス排出量(Scope3)も、自社の排出量としてカウントする必要があるためです。

グリーンファイナンスを活用し環境経営に取り組む中小企業は、大企業にとって脱炭素化の目標達成に貢献できる重要なパートナーとなります。これにより、既存の取引先との関係強化に加え、新たな取引先からの選定やビジネスチャンスの獲得につながる可能性が高まります。

4.長期的なコスト削減・リスク低減につながる

脱炭素化の取り組みは、短期的なコスト増と捉えられがちですが、長期的に見れば、ランニングコストの削減や事業リスクの低減につながります。

例えば、省エネ設備の導入や再生可能エネルギーへの切り替えは、燃料費や光熱費の削減に直結します。また、気候変動関連の規制強化や炭素税の導入など、将来的な環境リスクを事前に回避・低減することにもつながります。グリーンファイナンスはそのための初期投資を可能にするため、長期的な視点での賢明な経営判断をサポートします。

グリーンファイナンスを活用するための3つのポイント

グリーンファイナンスのメリットを最大限に享受し、実際に資金調達を成功させるためには、企業側にもいくつかの準備と対応が必要です。ここでは、特に重要となる3つのポイントを解説します。

1.環境経営の方針を明確にする

グリーンファイナンスを活用する上での最初のステップは、自社の環境経営の方針と戦略を明確にすることです。

- 長期的なビジョン: 「2050年までにカーボンニュートラルを実現する」といった、企業全体の長期的な脱炭素目標を定める必要があります。

- 具体的な計画: そのビジョンの達成に向けた、中期的な温室効果ガス排出削減目標や、具体的なグリーンプロジェクト(例:再生可能エネルギー導入、省エネ化)の計画を策定します。

調達した資金の使途が明確で、企業の環境戦略と整合していることが、金融機関や投資家からの評価を得るための大前提となります。特にサステナビリティ・リンク型ファイナンス(SLB/SLL)では、この戦略の野心度とコミットメントが融資条件に直結します。

2.環境データの「見える化」を進める

資金調達の透明性を確保し、投資家や金融機関を納得させるためには、環境に関するデータを正確に把握し、「見える化」することが不可欠です。

- 現状把握: 自社の事業活動に伴う温室効果ガス排出量(Scope1・2・3)を正確に算定し、排出が多い分野を特定します。

- 目標設定の根拠: 排出データを根拠に、削減目標がどの程度野心的で科学的根拠に基づいているかを説明できるようにします。

- レポーティング: 調達資金がグリーンプロジェクトにどのように使われ、どれだけの環境改善効果(例:CO2削減量)を生み出しているかを、定期的に開示・報告する体制を構築します。

データの透明性は、グリーンファイナンスの信頼性を支える要であり、金融機関が融資を決定する際の重要な判断材料となります。

3.SBT認定など外部認証を取得する

自社の設定した目標や取り組みが、客観的に見て信頼できるものであることを示すため、SBT(Science Based Targets)認定などの外部認証を取得することが非常に有効です。

外部認証は、企業の環境目標が国際的な基準や科学的知見に基づいて設定されていることを証明します。これにより、金融機関や投資家は安心して資金を提供でき、特に有利な条件を引き出す大きな要因となります。

【注目】中小企業版SBTがおすすめ

特に、資金調達を検討している中小企業の方々には、「中小企業版SBT」の取得がおすすめです。

SBT(Science Based Targets)は、パリ協定が求める水準(世界の気温上昇を産業革命前と比べて2℃を十分に下回る水準に抑え、1.5℃に抑える努力をする)と整合した、科学的根拠に基づいた温室効果ガス排出削減目標です。

中小企業版SBTは、その複雑な算定・検証プロセスを簡素化し、中小企業でも取り組みやすいように設計されています。SBTの認定を取得することには、以下のようなメリットがあります。

- 対外的な信頼性の向上: 大手取引先からのサプライチェーンにおける脱炭素化要請(Scope3への対応)を満たしやすくなります。

- 金融機関からの評価: 環境経営への高いコミットメントを示すことができ、グリーンファイナンスの審査において有利に働きます。

- 社内の意識改革: 目標達成に向けた取り組みを通じて、社内の環境意識を高め、新たなイノベーションを生み出すきっかけとなります。

中小企業版SBTの申請方法については、以下の記事で詳しく解説しています。

【中小企業向け】脱炭素経営に関する無料相談会開催中!

脱炭素経営の進め方がわかる資料を無料ダウンロードする

TOPICS|グリーンファイナンスとトランジションファイナンスとの違い

グリーンファイナンスと似た言葉に「トランジションファイナンス」があります。資金調達を検討する上で、この二つの違いを理解しておくことは重要です。

| 比較項目 | グリーンファイナンス | トランジションファイナンス |

|---|---|---|

| 資金使途 | 再生可能エネルギーや省エネ建築など、既に低炭素な事業(グリーンプロジェクト)に限定される | 現時点ではCO2排出量が多いが、脱炭素化に向けて移行(トランジション)する事業の長期的な計画を支援する |

| 主な対象 | 再生可能エネルギー、省エネ、クリーンな交通など | 鉄鋼、化学、電力など、排出量が多い産業が、低炭素化の技術革新を進めるため技術・やプロセスなど |

| 目標 | 最終的な脱炭素社会の実現に直接貢献する | 脱炭素社会への移行期における、排出削減技術への投資を促す |

トランジションファイナンスは、鉄鋼、化学、電力など、現時点では温室効果ガスの排出量が多いものの、国のエネルギー政策や産業戦略に基づき、長期的に低炭素化を目指す企業を支援するための資金調達手法です。

つまり、グリーンファイナンスが「今すぐグリーンなもの」を支援するのに対し、トランジションファイナンスは「将来グリーンになるための移行努力」を支援する点が異なります。

企業が自身の事業の現状や、目指す方向性に応じて、最適なファイナンス手法を選択することが重要です。

(参考:経済産業省『トランジション・ファイナンス』、環境省『グリーンファイナンスポータル』)

グリーンファイナンスを賢く利用し、自社の環境経営を推進しよう

本記事では、グリーンファイナンスの基本的な仕組み、種類、そして企業が得られるメリットについて解説しました。

グリーンファイナンスは、単に環境プロジェクトの資金を調達するだけでなく、企業のブランド価値向上、サプライチェーン内での競争力強化、そして長期的な事業リスクの低減につながる、戦略的な経営ツールです。

特に中小企業においては、中小企業版SBTの取得などを通じて、環境経営への真摯なコミットメントを対外的に示すことが、グリーンファイナンスの活用、ひいては持続的な成長に向けた大きな鍵となります。

環境経営は「コスト」ではなく「未来への投資」です。グリーンファイナンスという追い風を賢く利用し、自社の脱炭素経営を力強く推進していきましょう。

HELLO!GREENでは、これから脱炭素経営に取り組む中小企業の皆さまに向けて、有益な情報を発信しています。環境省認定制度「脱炭素アドバイザー アドバンスト」にも認定されている 「炭素会計アドバイザー」資格を持つ専門スタッフの知見を活かし、わかりやすく信頼できる記事づくりに努めています。